2017年的中国化妆品行业,变化之快,疾如旋踵;趋势之新,风靡云涌。

CBO记者 彭适

以数据总结中国化妆品行业的2017年,不难看出一些惊人的变化。

这一年,资本市场开始拥抱日化企业,未来将有更多美妆企业以“入市”杠杆谋求良性发展;进口品崛起的同时,韩妆开始变冷;国货大佬企业开始布局独立彩妆品牌,而非延伸产品彩妆线。而在化妆品零售总额增速一路高涨之下,越来越多代理商与专营店逐渐找到适合自己的生存之道,努力走出零售寒冬。

>>>1、陪伴3代消费者:欧莱雅20周年、爱茉莉太平洋25周年、佳丽宝30周年

进入2017年,不少外资巨头都迎来了入华的重大时间节点。据不完全统计,2017年是欧莱雅集团进入中国的20周年,爱茉莉太平洋集团中国迎来25周年,佳丽宝也宣布进入中国市场整整满了30年。此外,宝洁公司与高丝集团,也即将迎来入华的30周年。

陪伴是最长情的告白。这些企业,引流过中国日化行业的趋势变革,带来了无数让中国消费者倍受喜爱的好产品,陪伴过中国三代消费者的成长,见证了中国化妆品市场从兴起到发展至壮大的过程。目前,中国市场已成为不少日化巨头的全球第二大市场。不论是在市场策略、产品创新、渠道分销、终端引流上,还是在科技研发、品牌营销、人才培育上,甚至是产品陈列、BA培训、终端引流等方面,这些外资企业都为中国化妆品行业提供学习借鉴的案例,也为中国化妆品发展史挥下了浓墨重彩的一笔。

>>>2、敲钟的诱惑:时隔13年,日化行业迎来IPO密集期

与此前化妆品企业的IPO之路屡屡遇阻不同,2017年,日化行业却“有点惊喜有点意外”地迎来了IPO密集期。

先是今年3月,拉芳家化上市,打破日化企业主板上市“魔咒”。这终结了日化企业在资本市场长达13年的“空白期”。此后,名臣健康(“蒂花之秀”母公司)主板过会成功,御家汇(“御泥坊”母公司)创业板成功过会。而珀莱雅则于11月15日登陆A股,成为“中国美妆第一股”。此外,丸美、毛戈平等企业都在IPO排队中,高姿也在今年高调宣布计划上市。不过,上市并非一劳永逸,只是企业阶段性发展的需要,如何利用好“入市”杠杆谋求良性发展,是日化企业必须学习的。

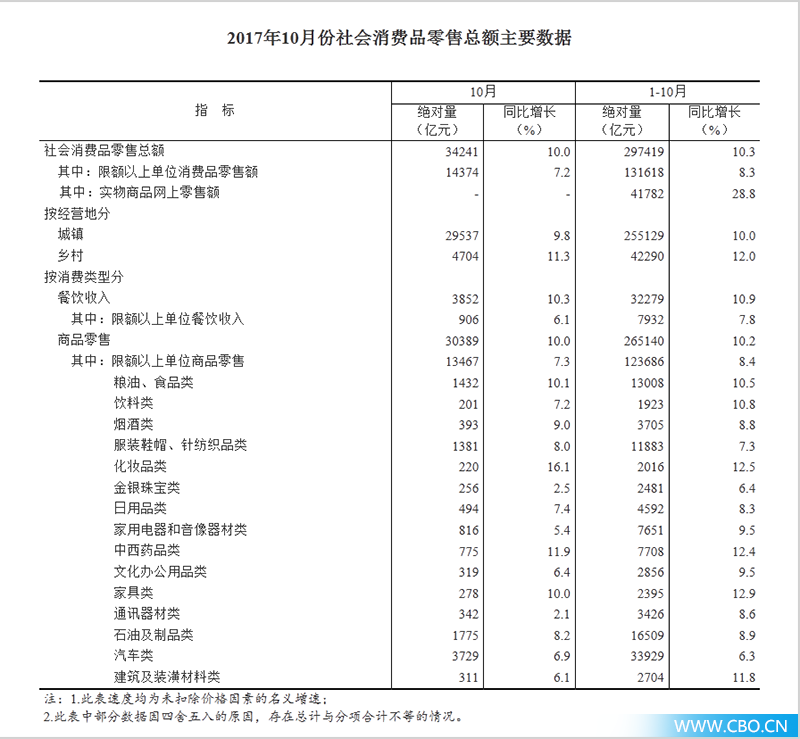

>>>3、不一样的“金九银十”: 1-10月化妆品零售总额同比增加12.5%

国家统计局公布的消费数据显示,2017年1-10月,化妆品累计零售总额达2016亿元,同比增加12.5%,高于同期社会消费品零售总额增速10.3%。其中,2017年10月化妆品零售总额绝对量为220亿元,增长速度达到16.1%,在各类消费品中消费收入增速最快。而对比去年同期,2016年10月化妆品零售总额绝对量为186亿元,同比增长仅4.0%。

去年,原本被众多品牌和零售店主寄予厚望的“金九银十”,迎来了一场彻头彻尾的“萎靡不振”。 今年,“金九银十”让不少品牌赚得盆满钵满。如果说,去年的萎靡是国货品牌浮躁的促销价格战所带来的连锁反应,那么,今年10月的大涨,是否又和进口品大热有关呢?

>>>4、韩妆热潮渐退:爱茉莉太平洋前三季度累计销售额同比下滑8.7%

在前两年大放异彩的韩妆,进入到2017年,过得并不太好。

韩妆“一哥”爱茉莉太平洋集团陆续披露三次财报可见,公司的销售额和利润同比都在下降,前三季度累计销售额46870亿韩元,比去年同期下滑8.7%,营业利润6412亿韩元,下降32.4%。虽然没有披露中国市场的具体数据,在集团曾在财报中表示,中国市场增长放缓,收益性下降。同时,访韩海外游客减少,致使免税店销售不振,致使企业整体业绩不乐观。可见,部署“萨德”给韩国美妆巨头带来的负面影响正在持续蔓延。

进入2017年,中国消费升级趋势愈发明显,而爱茉莉太平洋在中国市场的品牌布局虽然较为全面,却是以大众、中端品牌为主,高端品牌仅靠雪花秀支撑。对比一直与其相爱相杀的另一大韩妆集团——LG生活健康,在以高端品牌为核心的差异化战略上,显然在今年走得“顺风顺水”。最新的财报数据显示,第三季度,LG生活健康以净利润11亿元人民币将爱茉莉太平洋“甩在身后”。

>>>5、彩妆市场开始分食: 10.2%年均复合增长率增长下,国货大佬布局专业彩妆

英敏特在今年发布的《彩妆:2017中国》报告显示,唇部彩妆对2016年彩妆市场销售额的贡献达22%,高出2014年仅有的15%,意味着口红是该品类的增长引擎。中国的彩妆市场保持着良好的增长,英敏特预测该市场销售额将在2017-2022年间以10.2%的年均复合增长率增长,在2022年达到496.62亿元人民币。

消费者对彩妆的态度,是驱动该品类增长的主要因素。具体而言,80%的消费者将彩妆视为自我奖励或享受的产品。对比早两年,不少专营店、代理商认为彩妆还是需要消费培育的产品不同,2017年,随着年轻消费群体的壮大,中国的彩妆市场已经开始由培育期进入到增长期。

此前,LVMH、雅诗兰黛、欧莱雅等大集团把握着中国市场的外资专业彩妆线阵地。今年,随着资生堂集团将旗下专业彩妆品牌NARS引入内地市场,外资化妆品集团的专业彩妆较量开始凶猛。而国产彩妆品牌方面,上美集团在今年推出了专业彩妆品牌花迷、丸美则控股了韩国彩妆品牌恋火。不难看出,不少国货大佬已经开始布局专业的独立彩妆品牌,而非延伸推出护肤品牌的彩妆线。

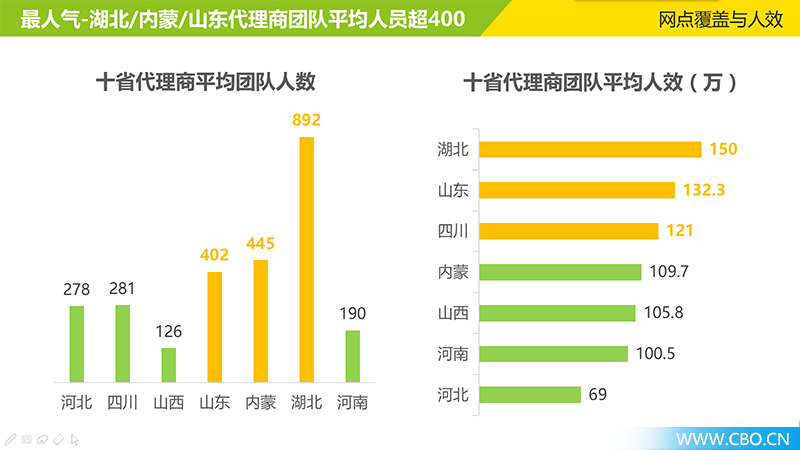

>>>6、十省TOP10代理商调研:四川网点“最多”,湖北人效“最高”

在今年的中国化妆品百强连锁会议上,《2016-2017年度十省化妆品代理商调研报告》重磅发布。该报告基于对湖北、山东、四川、河南、河北、陕西、山西、新疆、湖南和内蒙各省份TOP10代理商调研而成,数据样本为100家代理商,体量总和为198.4亿元。数据显示,湖北省前十代理商的总体量达到40.07亿元,呈现绝对领先优势,可以称得上是“楚霸王”。

而对比十省100名代理商的网点数量数据,可以看到,在十省市场中,四川、湖北和河南三个省份的代理商的平均网点数量最多。其中,四川省TOP10代理商平均每家有3400个网点,湖北平均有3366家,河南平均有2314家。也就是说,这三个省份第一梯队的代理商在渠道渗透和区域覆盖的表现,要远远优于其他省份。

此外,湖北、山东和内蒙三个省份代理商的平均团队人数都超过了400人,其中,湖北更是接近900人。把每个省份10家代理商的人效综合,算出平均人效,可以看到,体量维度前三名的湖北省、山东省和四川省也是人效前三名,分别高达150万元、132.3万元和121万元。

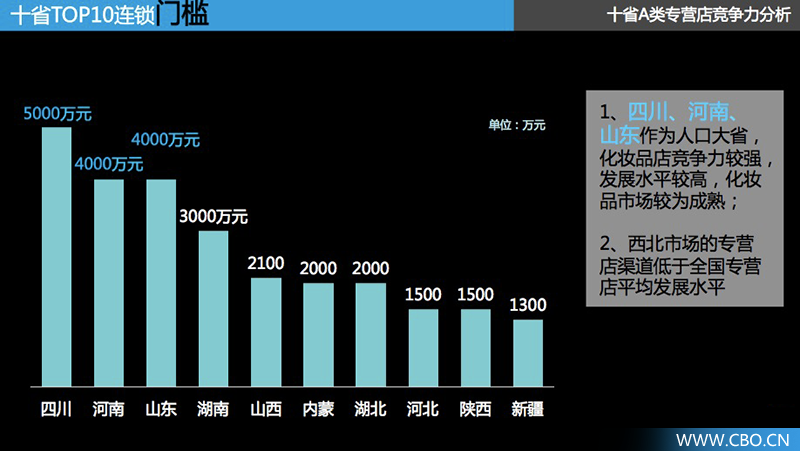

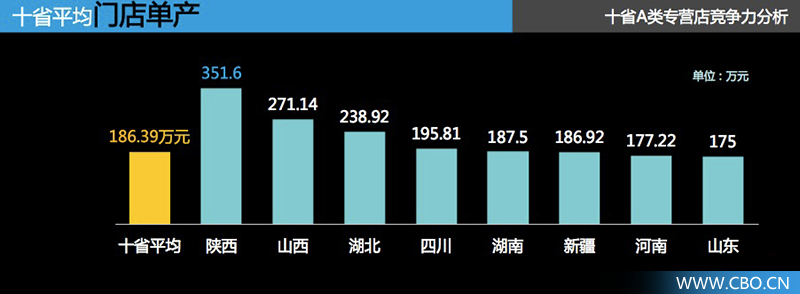

>>>7、219家A类化妆品店调研:四川、河南、山东TOP10连锁门槛均高于4000万元

除了代理商市场,在今年的中国化妆品百强连锁会议上,《中国化妆品市场十省专营店区域竞争力调研报告》也同时重磅发布。该报告同样基于对湖北、山东、四川、河南、河北、陕西、山西、新疆、湖南和内蒙十大省份连锁店调研而成,样本为219家A类连锁(含46家百强连锁),共4415个门店,总年销达82.29亿元。

数据显示,四川、河南、山东作为人口大省,百强连锁门槛较高,四川高达5000万元,河南与山东均为4000万元。这三省化妆品店竞争力较强,发展水平较高,化妆品市场较为成熟。十省2016年年销过亿的化妆品连锁系统一共有12家,其中四川就有4家,分别是金甲虫、美乐、蓝天以及联盟整合的羽喆林,新疆、陕西、河南没有亿级连锁。

但单店平均单产高低,却与化妆品市场发展成熟度没有直接关系。统计十省平均单店单产显示,十省平均单店单产达186.39万元,其中陕西省平均单店单产最高,达351.6万元。

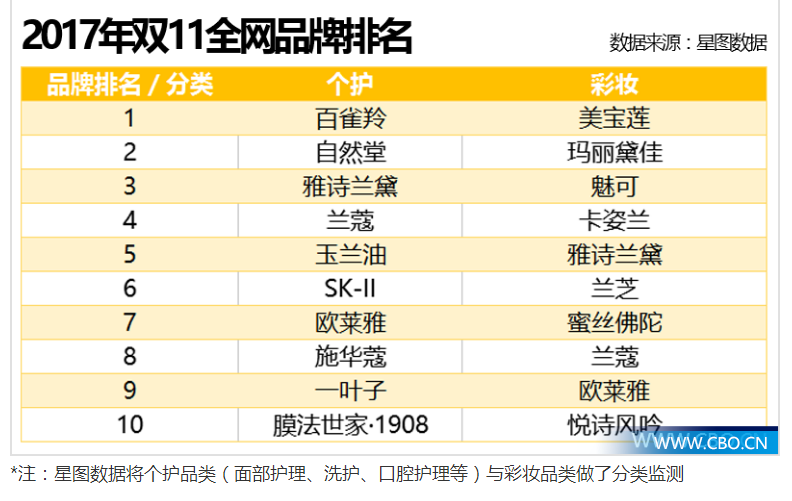

>>>8、外资猛于虎:双十一全网个护TOP10中有6个外资品牌

2017年的双十一,外资高端品牌来势汹汹,本土美妆品牌再次刷新纪录。但与外资高端品牌在去年双十一中初露头角不同,本届双十一,外资品牌尤其是高端品牌,可谓瓜分走了化妆品类目过半份额。

从天猫今年双11品牌排行TOP10榜单来看,美妆品牌中,外资品牌占据了7席,其中高端品牌有4个。而在2016年的排行中,外资品牌占据5席,高端品牌为3个。从星图数据监测的全网品牌排名来看,11月11日全天,全网个护品牌TOP10中有6个外资品牌,其中高端品牌为3个。2016年全网全品类TOP10中,兰蔻成为唯一进入前十的高端护肤品牌。而在此次榜单中,SK-II、雅诗兰黛、资生堂等高端品牌身影出现。彩妆品牌被外资分食的迹象则更加明显,全网TOP10中,有8个外资品牌,仅玛丽黛佳、卡姿兰2个国产品牌。

如果说2016年的双十一,还是国货扬光的天下,那么2017年的双十一,国产品牌与外资品牌已经不分伯仲,外资品牌甚至略胜一筹。这一变化,无疑给国产品牌们敲响了一次警钟。是时候,国产品牌该静下心来思考什么是“品牌”,什么又是“品牌价值”了。

>>>9、毒瘤难除:8.27亿级造假案揭开化妆品售假 “黑产业链”

今年2月,浙江台州市椒江区网上公安局发布新闻通报,椒江警方破获一起跨黑龙江、河南、广东三省生产、销售假冒伪劣国际知名品牌化妆品的大案。此次案件查获假冒安利、兰蔻、雅诗兰黛、香奈儿、迪奥等五大知名品牌化妆品、日用品1200多箱,涉案货物按正品估值案值8.27亿元。

此案件揭开了化妆品售假的“黑产业链”。在电商渠道主流化的今天,网络售假成为不少化妆品品牌方需要面临的“头痛”问题。进口品潮流助推下,外资高端品牌、进口品牌除了迎来惊人的业绩增长,还不得不面对愈演愈烈的假货问题。

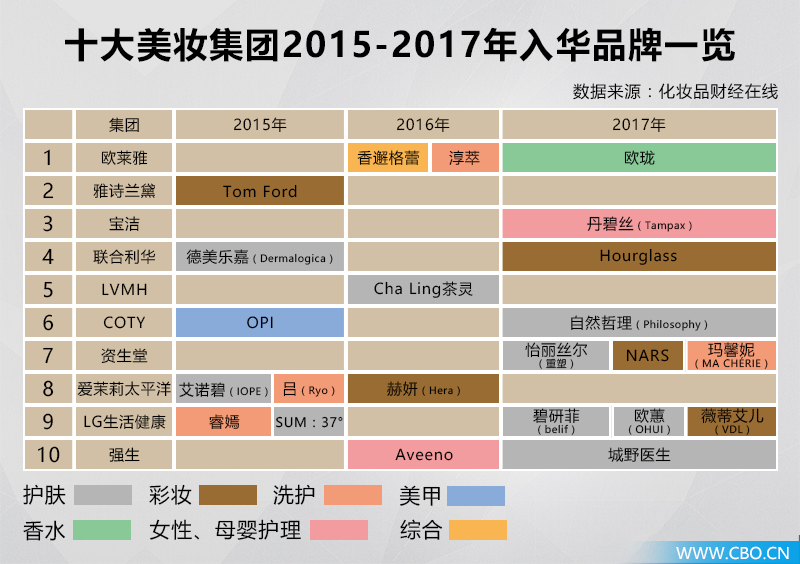

>>>10、新势力组团来袭:十大美妆集团引入11个新品牌

据《化妆品财经在线》记者统计,在2015年到2017年三年时间中,包括欧莱雅、雅诗兰黛、宝洁、联合利华、资生堂等10大全球美妆集团,共向中国化妆品市场输送了23个品牌。按年份来看,2015年有7个,2016年5个,2017年11个。

显然,今年是外资进口品牌最活跃的一年,以资生堂和LG生活健康为代表的日韩集团尤甚。前者旗下高端护肤怡丽丝尔在3月宣布焕新,众人瞩目的“污王”彩妆NARS 7月入华,自然洗护玛馨妮也在8月进入中国。LG生活健康的高端品牌belif、VDL和欧蕙也如约而至。除此之外,欧莱雅集团的高端香水欧珑、宝洁旗下卫生棉条品牌丹碧丝(Tampax)、联合利华收购后火速布局的Hourglass、科蒂的Philosophy、强生的城野医生也均于今年进入国内市场。

这十大集团在今年在中国市场的品牌布局来看,“高端”是一个重要指向,这也与化妆品市场的消费趋势不谋而合。此外,虽然护肤、彩妆两大品类仍然是众集团注意力的聚焦点,但这些新晋品牌均有极具个性的特点——比如城野医生的药妆定位,自然哲理的医学美容概念,欧珑香水的专属小众等。对于这些大集团来说,在中国投放品牌,除了需求新增长点之外,新品牌入华无疑也是拉拢年轻消费者更快的方式。